Россия на мировом рынке шротов: рекордные показатели за 10 лет

Россия на мировом рынке шротов: рекордные показатели за 10 лет

21 августа 2025 г.

в

11:00

•

OleoScope

OleoScope

Россия постепенно становится одним из ключевых игроков на рынке растительных шротов. Об этом свидетельствуют данные о производстве, потреблении и экспорте продукта. Наша страна не только наращивает объемы, но и кардинально изменила статус с импортера на экспортера растительных шротов.

В первую очередь, об этом говорит тотальное доминирование на рынке подсолнечного шрота. Россия занимает первое место в мире по его производству (7,9 млн т), 2-е место по экспорту (2,8 млн т), и по внутреннему потреблению (4,3 млн т). За 10 лет наша страна добилась показателей нулевого импорта, что говорит о полной самодостаточности и независимости в этом виде продукции.

Фактически, каждый шестой килограмм подсолнечного шрота в мире сегодня имеет российское происхождение. Эти показатели особенно впечатляют на фоне рекордного роста производства на 120% за десятилетие.

Рапсовый шрот показал рост производства на 578% за 10 лет — абсолютный мировой рекорд. В результате этой динамики Россия заняла 5-е место в экспорте, сохраняя перспективу роста, 6-е место в потреблении (1,3 млн т), а также получила 225% увеличения внутреннего спроса. Эти цифры свидетельствуют об успешной диверсификации сельского хозяйства и создании новых точек роста.

Показатели по соевому шроту менее впечатляющие, но также демонстрируют устойчивую положительную динамику. На данный момент наша страна на мировом рынке занимает 8-е место в производстве (4,8 млн т), 9-е место по экспорту (0,9 млн т), 11-е место в потреблении (3,9 млн т). Рост производства с 2014 года составил 84%. Важно отметить, что Россия практически не зависит от импорта соевого шрота (0 млн т в 2024), что выгодно отличает нас от многих развитых стран и демонстрирует максимальные темпы роста среди крупных производителей по всем видам шротов.

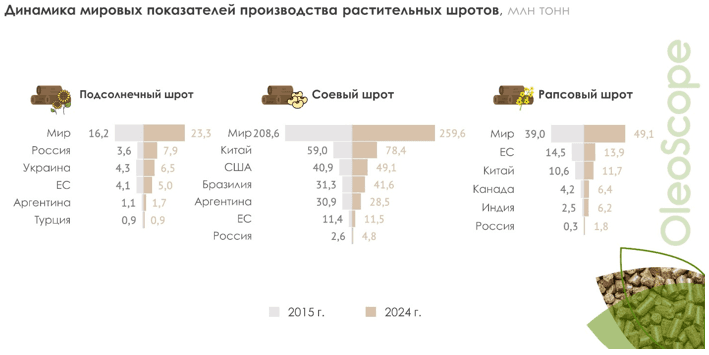

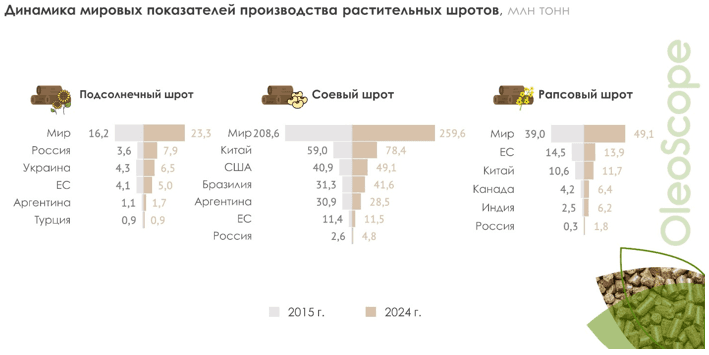

Мировое производство

Общее производство шротов из основных масличных культур с 2015 года росло не столь быстрыми темпами как в России и за 10 лет прибавило всего 26% с 263,8 млн тонн в 2015 году до 331,9 млн тонн в 2024 году. Среди лидеров прироста - соевый шрот (78%), рапсовый и подсолнечный шрот выросли на 11%.

В производстве подсолнечного шрота Россия занимает 1-е место в мире с производством 7,9 млн т (2024). Рост производства с 2015 года составил 120%. С 2021 года Россия опережает Украину, показатель которой в прошлом году составил 6,5 млн т и с 2019 года - ЕС (5,0 млн т). На четвертом месте среди мировых производителей подсолнечного шрота находится Аргентина, показатели прироста которой составили 47% за неполные 10 лет (от 1,1 к 1,7 млн т) и на пятом – Турция, производство в которой с 2014 года изменилось в пределах 1% и составляет 0,9 млн т по итогам прошлого года.

По производству соевого шрота лидерами на мировом рынке за последнее десятилетие остаются: Китай (78,4 млн т) и США (49,1 млн т). На третьем месте – Бразилия (41,6 млн т), Аргентина демонстрирует снижение производства соевого шрота на 8% к 28,5 млн т.

Лидерами по выпуску рапсового шрота на сегодняшний день являются страны ЕС, производство в которых с 2015 года тем не менее снизилось на 4% к 13,9 млн т и Китай – рост на 10% к 11,7 млн т. Канада, находящаяся на 3 месте мирового рейтинга, показывает рост в 54% - от 4,2 к 6,4 млн т. Следом идет Индия, демонстрирующая прирост в 148% - от 2,5 к 6,2 млн т. Замыкает пятерку Россия с рекордным относительно других стран увеличением на 578% - от 0,3 к 1,8 млн т.

Мировой импорт

Анализ общей динамики мирового импорта растительных шротов показывает рост на 23% с 73 млн т в 2015 году до 89,7 млн т в 2024.

Среди них наиболее активными темпами растет импорт подсолнечного шрота – от 5,6 к 10,1 млн т (на 81%). Крупнейшими покупателями подсолнечного шрота являются: ЕС - 3,2 млн т (-2% за период), Китай - с 0 до 3,2 млн т (активный рост с 2018 г.), Турция - 1,3 млн т (+71%), Беларусь снизила импорт на 7%; Марокко, находящаяся на пятом месте по импорту данной продукции увеличила показатели на 125% к 0,5 млн т.

Рост импорта соевого шрота составил 14% от 61,4 к 69,7 млн т, Ключевыми импортерами стали: страны ЕС - 16,5 млн т (-16%), Вьетнам - 6,0 млн т (+40%), Индонезия - 5,1 млн т (+32%), Филиппины - 3,2 млн т (+43%) и Иран 3,0 млн т (+49%).

По рапсовому шроту наблюдается рост на 65% - от 6 к 9,9 млн т. Его основными покупателями остаются: США 3,6 млн т (+2%), Китай, показавший взрывной рост в 1901% - от 0,1 к 2,8 млн т, ЕС - 0,8 млн т (+82%) и Бангладеш (+287%) к 0,5 млн т по итогам прошлого года.

Россия в 2024 году демонстрирует нулевой импорт всех видов шротов, так как вышла на полное самообеспечение растительными шротами.

Мировой экспорт

Суммарный экспорт шротов вырос также на 23% с 76,6 млн т в 2015 до 94,5 млн т в 2024 году. Структура экспорта представлена следующим образом: соевый шрот - 74,1 млн тонн (78% от общего экспорта), подсолнечный шрот - 10,2 млн тонн (11%), рапсовый шрот - 10.1 млн тонн (11%).

Экспорт подсолнечного шрота демонстрирует рост в 74% за 10-летний период. Ключевыми продавцами остаются Украина - 4, 7 млн т (1-е место, +37% с 2015), Россия – 2,8 млн т (2-е место, +115%), Аргентина - 1.2 млн т (+108%), ЕС показывает наибольший прирост по вывозу подсолнечного шрота в 220% к 1,0 млн т по итогам прошлого года.

Вывоз соевого шрота увеличился на 15%. Основными экспортерами остаются: Аргентина – 24,9 млн т (лидер, но -13% с 2015), Бразилия – 22,7 млн т (+59%), США: 14,6 млн т (+22%).

Внешняя торговля рапсовым шротом показывает значительный рост - +67%. Его ведущими экспортерами являются: Канада – 5,6 млн т (лидер, +55%); Индия – 1,6 млн т (+52%), ЕС – 0,9 млн т (+110%); ОАЭ и Россия – 0,5 млн т (+150%).

Мировое потребление

Общее мировое потребление основных шротов выросло на 27% с 257,1 млн т в 2015 году до 326,2 млн т по итогам прошлого года. Больше всего в мире потребляется соевого шрота – 254,7 млн т (78% от общего потребления), рапсового – 48,7 млн тонн (15%), подсолнечного – 22,8 млн т (7%).

Потребление подсолнечного шрота выросло на 45%. Ключевыми потребителями остаются ЕС – 7,1 млн т, объемы за 10 лет находятся почти на одном уровне. Россия демонстрирует устойчивый рост в 105% - с 2,1 млн т до 4,3 млн т по итогам прошлого года, тем самым занимая 2-е место в мире, и Китай, взрывной рост в 397% к 3,5 млн т. Находящаяся на 4 месте Турция увеличила потребление за указанный период на 35% 2,2 млн тонн.

Использование соевого шрота также показывает рост в 26% за 10 лет. Основным и главным потребителем остается Китай с показателем в 77,2 млн т (прирост в 34% с 2015 года), за ним следует США – 35,1 млн т по итогам 2024 года и прирост в 20% с 2015. На третьем месте – ЕС – 26,9 млн т и снижение на 11% за указанный период. Четвертой оказалась Бразилия, показавшая увеличение на 27% к 20,0 млн т. Россия с показателем в 3,9 млн т и увеличением на 44% с 2015 года заняла 11-е место в мировом рейтинге основных стран потребителей.

Зафиксирован также рост по рапсовому шроту - +45%. В числе ведущих потребителей с устойчивой положительной динамикой остаются Китай – 14,5 млн т (+35%), ЕС – 13,9 млн т (-2%) и Индия – 4,6 млн т, показавшая рекордный рост в 188%. Россия с 2015 года показала наибольший прирост потребления рапсового шрота в 198% с 0,4 к 1,3 млн т, заняв тем самым 6-е место в мире.

Аналитики Oleoscope выявили, что за последние 10 лет российская масложировая отрасль обрела три существенных конкурентных преимущества:

· Оптимальная производственная структура, отличающая российскую промышленность от многих зарубежных аналогов. Страна успешно развивает все три ключевых направления производства шротов параллельно, обеспечивая комплексный подход к развитию отрасли.

· Экспортно-ориентированная модель развития при одновременном увеличении внутреннего потребления. Российский рынок демонстрирует устойчивый рост как на внешних, так и на внутренних направлениях сбыта.

· Качественная трансформация экспорта: переход от поставок первичного сырья к реализации переработанной продукции с добавленной стоимостью.

Такая комплексная стратегия развития позволяет России уверенно входить в число наиболее динамично развивающихся стран-производителей, потребителей и экспортёров шротов на мировом рынке.

Россия постепенно становится одним из ключевых игроков на рынке растительных шротов. Об этом свидетельствуют данные о производстве, потреблении и экспорте продукта. Наша страна не только наращивает объемы, но и кардинально изменила статус с импортера на экспортера растительных шротов.

В первую очередь, об этом говорит тотальное доминирование на рынке подсолнечного шрота. Россия занимает первое место в мире по его производству (7,9 млн т), 2-е место по экспорту (2,8 млн т), и по внутреннему потреблению (4,3 млн т). За 10 лет наша страна добилась показателей нулевого импорта, что говорит о полной самодостаточности и независимости в этом виде продукции.

Фактически, каждый шестой килограмм подсолнечного шрота в мире сегодня имеет российское происхождение. Эти показатели особенно впечатляют на фоне рекордного роста производства на 120% за десятилетие.

Рапсовый шрот показал рост производства на 578% за 10 лет — абсолютный мировой рекорд. В результате этой динамики Россия заняла 5-е место в экспорте, сохраняя перспективу роста, 6-е место в потреблении (1,3 млн т), а также получила 225% увеличения внутреннего спроса. Эти цифры свидетельствуют об успешной диверсификации сельского хозяйства и создании новых точек роста.

Показатели по соевому шроту менее впечатляющие, но также демонстрируют устойчивую положительную динамику. На данный момент наша страна на мировом рынке занимает 8-е место в производстве (4,8 млн т), 9-е место по экспорту (0,9 млн т), 11-е место в потреблении (3,9 млн т). Рост производства с 2014 года составил 84%. Важно отметить, что Россия практически не зависит от импорта соевого шрота (0 млн т в 2024), что выгодно отличает нас от многих развитых стран и демонстрирует максимальные темпы роста среди крупных производителей по всем видам шротов.

Мировое производство

Общее производство шротов из основных масличных культур с 2015 года росло не столь быстрыми темпами как в России и за 10 лет прибавило всего 26% с 263,8 млн тонн в 2015 году до 331,9 млн тонн в 2024 году. Среди лидеров прироста - соевый шрот (78%), рапсовый и подсолнечный шрот выросли на 11%.

В производстве подсолнечного шрота Россия занимает 1-е место в мире с производством 7,9 млн т (2024). Рост производства с 2015 года составил 120%. С 2021 года Россия опережает Украину, показатель которой в прошлом году составил 6,5 млн т и с 2019 года - ЕС (5,0 млн т). На четвертом месте среди мировых производителей подсолнечного шрота находится Аргентина, показатели прироста которой составили 47% за неполные 10 лет (от 1,1 к 1,7 млн т) и на пятом – Турция, производство в которой с 2014 года изменилось в пределах 1% и составляет 0,9 млн т по итогам прошлого года.

По производству соевого шрота лидерами на мировом рынке за последнее десятилетие остаются: Китай (78,4 млн т) и США (49,1 млн т). На третьем месте – Бразилия (41,6 млн т), Аргентина демонстрирует снижение производства соевого шрота на 8% к 28,5 млн т.

Лидерами по выпуску рапсового шрота на сегодняшний день являются страны ЕС, производство в которых с 2015 года тем не менее снизилось на 4% к 13,9 млн т и Китай – рост на 10% к 11,7 млн т. Канада, находящаяся на 3 месте мирового рейтинга, показывает рост в 54% - от 4,2 к 6,4 млн т. Следом идет Индия, демонстрирующая прирост в 148% - от 2,5 к 6,2 млн т. Замыкает пятерку Россия с рекордным относительно других стран увеличением на 578% - от 0,3 к 1,8 млн т.

Мировой импорт

Анализ общей динамики мирового импорта растительных шротов показывает рост на 23% с 73 млн т в 2015 году до 89,7 млн т в 2024.

Среди них наиболее активными темпами растет импорт подсолнечного шрота – от 5,6 к 10,1 млн т (на 81%). Крупнейшими покупателями подсолнечного шрота являются: ЕС - 3,2 млн т (-2% за период), Китай - с 0 до 3,2 млн т (активный рост с 2018 г.), Турция - 1,3 млн т (+71%), Беларусь снизила импорт на 7%; Марокко, находящаяся на пятом месте по импорту данной продукции увеличила показатели на 125% к 0,5 млн т.

Рост импорта соевого шрота составил 14% от 61,4 к 69,7 млн т, Ключевыми импортерами стали: страны ЕС - 16,5 млн т (-16%), Вьетнам - 6,0 млн т (+40%), Индонезия - 5,1 млн т (+32%), Филиппины - 3,2 млн т (+43%) и Иран 3,0 млн т (+49%).

По рапсовому шроту наблюдается рост на 65% - от 6 к 9,9 млн т. Его основными покупателями остаются: США 3,6 млн т (+2%), Китай, показавший взрывной рост в 1901% - от 0,1 к 2,8 млн т, ЕС - 0,8 млн т (+82%) и Бангладеш (+287%) к 0,5 млн т по итогам прошлого года.

Россия в 2024 году демонстрирует нулевой импорт всех видов шротов, так как вышла на полное самообеспечение растительными шротами.

Мировой экспорт

Суммарный экспорт шротов вырос также на 23% с 76,6 млн т в 2015 до 94,5 млн т в 2024 году. Структура экспорта представлена следующим образом: соевый шрот - 74,1 млн тонн (78% от общего экспорта), подсолнечный шрот - 10,2 млн тонн (11%), рапсовый шрот - 10.1 млн тонн (11%).

Экспорт подсолнечного шрота демонстрирует рост в 74% за 10-летний период. Ключевыми продавцами остаются Украина - 4, 7 млн т (1-е место, +37% с 2015), Россия – 2,8 млн т (2-е место, +115%), Аргентина - 1.2 млн т (+108%), ЕС показывает наибольший прирост по вывозу подсолнечного шрота в 220% к 1,0 млн т по итогам прошлого года.

Вывоз соевого шрота увеличился на 15%. Основными экспортерами остаются: Аргентина – 24,9 млн т (лидер, но -13% с 2015), Бразилия – 22,7 млн т (+59%), США: 14,6 млн т (+22%).

Внешняя торговля рапсовым шротом показывает значительный рост - +67%. Его ведущими экспортерами являются: Канада – 5,6 млн т (лидер, +55%); Индия – 1,6 млн т (+52%), ЕС – 0,9 млн т (+110%); ОАЭ и Россия – 0,5 млн т (+150%).

Мировое потребление

Общее мировое потребление основных шротов выросло на 27% с 257,1 млн т в 2015 году до 326,2 млн т по итогам прошлого года. Больше всего в мире потребляется соевого шрота – 254,7 млн т (78% от общего потребления), рапсового – 48,7 млн тонн (15%), подсолнечного – 22,8 млн т (7%).

Потребление подсолнечного шрота выросло на 45%. Ключевыми потребителями остаются ЕС – 7,1 млн т, объемы за 10 лет находятся почти на одном уровне. Россия демонстрирует устойчивый рост в 105% - с 2,1 млн т до 4,3 млн т по итогам прошлого года, тем самым занимая 2-е место в мире, и Китай, взрывной рост в 397% к 3,5 млн т. Находящаяся на 4 месте Турция увеличила потребление за указанный период на 35% 2,2 млн тонн.

Использование соевого шрота также показывает рост в 26% за 10 лет. Основным и главным потребителем остается Китай с показателем в 77,2 млн т (прирост в 34% с 2015 года), за ним следует США – 35,1 млн т по итогам 2024 года и прирост в 20% с 2015. На третьем месте – ЕС – 26,9 млн т и снижение на 11% за указанный период. Четвертой оказалась Бразилия, показавшая увеличение на 27% к 20,0 млн т. Россия с показателем в 3,9 млн т и увеличением на 44% с 2015 года заняла 11-е место в мировом рейтинге основных стран потребителей.

Зафиксирован также рост по рапсовому шроту - +45%. В числе ведущих потребителей с устойчивой положительной динамикой остаются Китай – 14,5 млн т (+35%), ЕС – 13,9 млн т (-2%) и Индия – 4,6 млн т, показавшая рекордный рост в 188%. Россия с 2015 года показала наибольший прирост потребления рапсового шрота в 198% с 0,4 к 1,3 млн т, заняв тем самым 6-е место в мире.

Аналитики Oleoscope выявили, что за последние 10 лет российская масложировая отрасль обрела три существенных конкурентных преимущества:

· Оптимальная производственная структура, отличающая российскую промышленность от многих зарубежных аналогов. Страна успешно развивает все три ключевых направления производства шротов параллельно, обеспечивая комплексный подход к развитию отрасли.

· Экспортно-ориентированная модель развития при одновременном увеличении внутреннего потребления. Российский рынок демонстрирует устойчивый рост как на внешних, так и на внутренних направлениях сбыта.

· Качественная трансформация экспорта: переход от поставок первичного сырья к реализации переработанной продукции с добавленной стоимостью.

Такая комплексная стратегия развития позволяет России уверенно входить в число наиболее динамично развивающихся стран-производителей, потребителей и экспортёров шротов на мировом рынке.

Последние новости

Сельхозпроизводство выросло на 5,4% в январе — ноябре

Сельхозпроизводство выросло на 5,4% в январе — ноябре

Сельхозпроизводство выросло на 5,4% в январе — ноябре

Структура китайского холдинга судится в Воронеже с Токаревской птицефабрикой

Структура китайского холдинга судится в Воронеже с Токаревской птицефабрикой

Структура китайского холдинга судится в Воронеже с Токаревской птицефабрикой

В Курской области к концу года не убрано 126 тысяч га сельхозкультур

В Курской области к концу года не убрано 126 тысяч га сельхозкультур

В Курской области к концу года не убрано 126 тысяч га сельхозкультур

Результаты состоявшихся торгов на НТБ 30.12.2025

Результаты состоявшихся торгов на НТБ 30.12.2025

Результаты состоявшихся торгов на НТБ 30.12.2025

Воронежский филиал РСХБ в 2025г предоставил АПК региона льготные кредиты на 29,6 млрд рублей

Воронежский филиал РСХБ в 2025г предоставил АПК региона льготные кредиты на 29,6 млрд рублей

Воронежский филиал РСХБ в 2025г предоставил АПК региона льготные кредиты на 29,6 млрд рублей

Пшеница продолжила дешеветь

Пшеница продолжила дешеветь

Пшеница продолжила дешеветь

Россия может экспортировать 4,4 млн тонн пшеницы в декабре 2025 года. Цены на мировом рынке снижаются

Россия может экспортировать 4,4 млн тонн пшеницы в декабре 2025 года. Цены на мировом рынке снижаются

Россия может экспортировать 4,4 млн тонн пшеницы в декабре 2025 года. Цены на мировом рынке снижаются

Итоги производства и экспорта за год, динамика пошлин, ввод новых мощностей и главные инвест-проекты

Итоги производства и экспорта за год, динамика пошлин, ввод новых мощностей и главные инвест-проекты

Итоги производства и экспорта за год, динамика пошлин, ввод новых мощностей и главные инвест-проекты

Россельхознадзор по итогам года ввел в оборот 271,6 тыс. га сельхозугодий, еще 1, 87 млн га остаются заросшими сорняками

Россельхознадзор по итогам года ввел в оборот 271,6 тыс. га сельхозугодий, еще 1, 87 млн га остаются заросшими сорняками

Россельхознадзор по итогам года ввел в оборот 271,6 тыс. га сельхозугодий, еще 1, 87 млн га остаются заросшими сорняками

Волгоградская область в 2025г увеличила урожай нута на треть

Волгоградская область в 2025г увеличила урожай нута на треть

Волгоградская область в 2025г увеличила урожай нута на треть

Получайте подборки самых главных новостей бесплатно

Раз в неделю, никакого спама

Получайте подборки самых главных новостей бесплатно

Раз в неделю, никакого спама

Получайте подборки самых главных новостей бесплатно

Раз в неделю, никакого спама